ブラックでも借りられる消費者金融はある?滞納中でも使える消費者金融を徹底解説

【お問い合わせにつきまして】コア・ライフプランニング株式会社では、個別のご融資や審査状況に関するアドバイスやご回答を行うことができかねます。何卒ご理解のほどお願い申し上げます。

読者

読者

読者

読者

結論、ブラックでもお金を借りることは可能です。

ただし、信用情報に傷が付いていない人と比べると、審査に通過できる可能性は低くなります。

また、超ブラック(スーパーブラック)で過去に長期滞納や債務整理のしたことがある人は、消費者金融や銀行からお金を借りるのはほぼ不可能です。

この記事では、ブラックでも借りられる消費者金融やお金を借りる際の注意点、審査に通るコツ、ブラックリストの基本情報、消費者金融の審査が通らないときにお金を借りる方法などを解説します。

- ブラックでも借りられる消費者金融があるが、数が限られる

- 可能性があるだけで必ず借入できるわけではない

- ブラックでも審査に通るコツは「借入金額を抑える」「属性を高める」こと

- ブラックリストは5年~10年で消える

- 消費者金融の審査が通らないときは「質屋を利用する」」「国の扶助制度を活用する」のがベスト

- 急ぎお金が必要なら、まずは「セントラル」にWebから審査申請するのがおすすめ!

↓審査が不安ならこちらの記事もオススメ!↓

審査が甘いカードローンはどれ?審査通過率でおすすめのカードローンを徹底比較

ブラックでもお金を借りる方法はある?

結論からいうと、中小の消費者金融であれば借り入れの可能性はあります。

セントラルやキャレントなどの中小消費者金融は、コンピュータによる自動審査ではなく独自審査により貸し出しするか否かを判断しているからです。

ただし、可能性があるだけで必ず借入できるわけではないので、ご注意ください

逆にいうとアイフルやレイクなどの大手消費者金融はコンピュータによる自動審査を行っているため、ブラックの状態では借り入れできません。

借入申込の段階で自動的に否認されるからです。

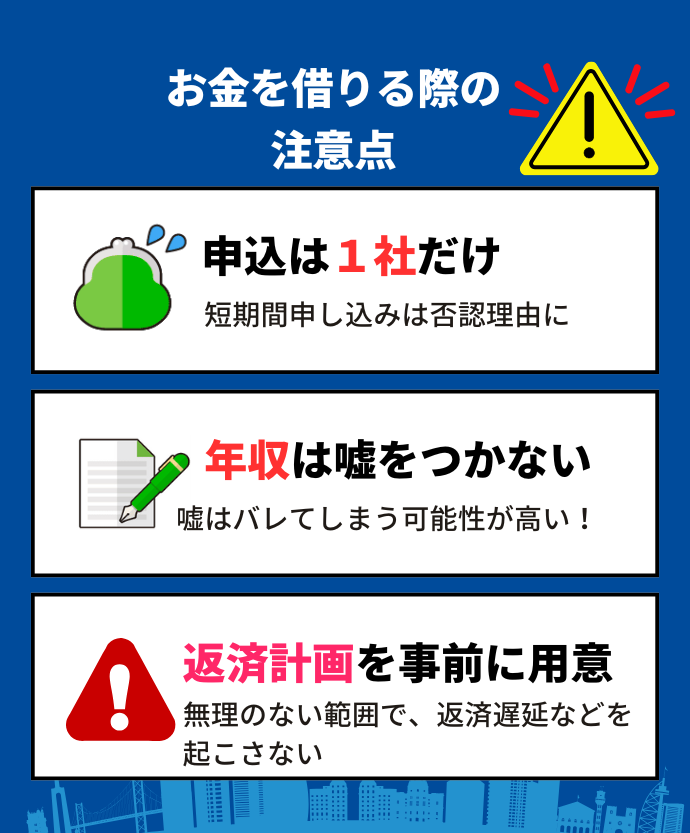

ブラックでもお金を借りる際の注意点とは?

上記のとおり、ブラックでもお金を借りられる可能性はあります。

では借りる際に何に注意したらいいでしょうか。

注意点は下記のとおりです。

複数の消費者金融に借入を申し込まない

短期間に複数の消費者金融に借入を申し込むと、申し込みブラックとみなされることがあります。

申し込みブラックとは、短期間に複数の借入を申し込んだため審査が通らなくなることです。

短期間での申し込みにより信用情報機関に消費者金融からの問い合わせの履歴が残ります。

そうなると消費者金融は「申込人は大変お金に困っている人だ。我が社からお金を貸しても他社の返済に使ってしまうのでは?」と考えるかもしれません。

結果として審査に通る可能性が低くなってしまいます。

申し込みブラックは6カ月程度で登録解除になりますが、短期間に複数申込みは止めたほうがいいでしょう。

年収を偽装しない

年収を少々多めに書いても消費者金融は分からないだろうと高を括(くく)る人は多くいますが、年齢・勤務先・勤続年数などから消費者金融はおおよその年収を把握できます。

審査に際し消費者金融が最も重要視するものは、申込者の返済能力です。返済能力を示すものは年収です。

現在、総量規制により年収の3分の1を超える借入はできません。

消費者金融は申込者の年収を正確に把握したうえで貸し出す義務があるのです。申込者も年収をありのまま申告する義務があります。

虚偽の年収を申告し、偽装が判明すれば審査は否認され、借り入れはできなくなります。

返済見込みがないときは借入しない

借りたお金は返済するのが当たり前です。

金融業者からの借金であれば、元金と利息を含めて返済しなければなりません。

返済の見込みがないにもかかわらず借金をすると、返済のために他の金融業者から借入を行うことになりかねません。

いわゆる多重債務という状態に陥ってしまうのです。

現時点で借金がある方は、まず借金の清算を検討しましょう。

悪質業者から借入しない

ブラックリストに載ってしまうと、登録が解除されるまで5年から10年程度かかります。

そういった人の弱みにつけ込む悪質業者には十分注意が必要です。

悪質業者であるか否かの見分け方としては、取得しているはずの登録番号の有無、連絡先の電話番号が固定電話番号になっているかなどがあります。

また金融庁の「登録貸金業者情報検索サービス」により、申込みを検討している金融業者が正規の金融業者か否かが判明します。ぜひ利用をおすすめします。

【参考】金融庁「登録貸金業者情報検索サービス」

悪質業者から借り入れると違法な取り立てを行われたり、家族や知人にまで迷惑をかけることもあり得るため、悪質業者からは絶対に借りないでください。

ブラックでも審査に通るコツとは?

本章ではブラックでも審査に通るコツについて説明します。

それぞれ見ていきましょう。

借入希望額を抑える

借入希望額が多くなると消費者金融は「申込者はお金に困っている」という印象を抱き、審査も通常より慎重になります。

逆に借入希望額が抑えられていれば、「申込者はそんなにお金に困っていない」という印象を与えられるでしょう。

結果として審査が通る可能性は高くなります。

属性を高める

借入における属性とは、借入申込者の勤務先・年収などの社会的、経済的背景をいいます。

具体的には年齢、勤務先の規模、勤続年数、年収、家の居住年数、配偶者の有無などです。

消費者金融は、申込者の属性を検討し、いくらまでなら貸しても問題ないかを審査します。

したがって、属性が高ければ審査が通る可能性は高まります。

しかしながら、すぐに属性を上げることはむずかしいでしょう。

現在アルバイトをしている方であれば、正社員になってから借入を申し込むと審査は通りやすくなるでしょう。

↓審査が不安ならこちらの記事もオススメ!↓

審査が甘いカードローンはどれ?審査通過率でおすすめのカードローンを徹底比較

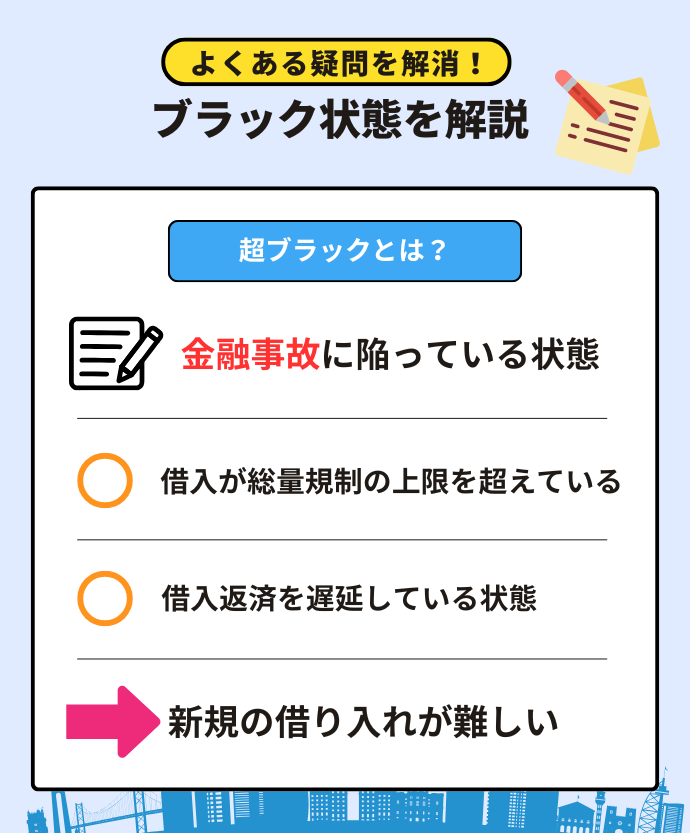

どこからもお金を借りられない?超ブラック(スーパーブラック)とは

超ブラックとは、現在金融事故に陥っている状態をいいます。

具体的には借入が総量規制の上限を超えている、または借入返済を遅延している状態です。

いずれかの状態にあてはまると、どの消費者金融も貸してくれません。

総量規制とは、利用者の借り過ぎや貸金業者の貸し過ぎを防止するための規制です。

内容は、借入残高が年収の3分の1を超えてしまうと、それ以上借りれなくなるというものです。

したがって年収600万円の方が200万円借りていると、これ以上の借入ができません。

また借入の返済が遅延している状態では、新たに借り入れると高確率で返済不能になります。したがって貸金業者は貸し出ししません。

ブラックリストとは?

本章ではブラックリストに関する下記の項目について解説します。

それぞれ見ていきましょう。

ブラックリストとは?ブラックリストに載ってしまう原因

そもそもブラックリストというものは存在しません。

信用情報機関での信用情報に事故情報が登録されている状態が、ブラックリストと呼ばれているのです。

では、ブラックリストに載ってしまう原因は何でしょうか。

主な原因は次のとおりです。

- 3ヵ月以上の返済遅延

- 強制解約

- 代位弁済

- 債務整理

・3ヵ月以上の返済遅延

返済遅延には金融機関への返済の他、携帯電話利用料の利用料未払いも含まれます。

・強制解約

クレジットカードや携帯料金の支払いを長期間滞納すると、契約を強制解約されることがあります。

・代位弁済

代位弁済とは、借入の返済を滞納し続けた結果、保証会社が借主に代わり借入を肩代わりすることです。

代位弁済により保証会社が借主に借入返済を請求することになります。

・債務整理

債務整理とは、破産法などを行使することにより借金の減額や免除もしくは支払い猶予を行う手続きです。

具体的には、任意整理、個人再生手続、特定調停、自己破産の4つの方法があります。

ブラックリストはいつ消える?

ブラックリストの登録期間は次の表のとおりです。

登録期間が過ぎると、事故情報が抹消されブラックリストが消える可能性があります。

登録期間が経過すれば必ず消えるわけではないので、ご注意ください。

CIC、JISC、KSCは指定情報機関であり、内閣総理大臣から指定を受け個人の信用情報を収集・管理しています。

| CIC | JICC | KSC | |

|---|---|---|---|

| 3ヵ月以上の返済遅延 | 5年 | 5年 | 5年 |

| 強制解約 | 記載なし | 5年 | 5年 |

| 代位弁済 | 記載なし | 5年 | 5年 |

| 債務整理(任意整理、個人再生手続、特定調停) | 5年 | 5年 | 5年 |

| 自己破産 | 7年 | 5年 | 10年 |

ブラックリストに載っているかを確認する方法

自分の名前がブラックリストに記載されているか否かの確認方法を、上記の指定情報機関ごとに説明します。

・CIC

まず郵送またはインターネットで信用情報の開示請求を行います。

郵送で開示請求すると、信用情報を記載した書面が交付されます。

この交付書面に事故情報・借金支払いの延滞情報が記載されているか否かが分かるため、自分がブラックリストに載っているか否かが確認できます。

インターネットで開示請求すれば、すぐに信用情報を確認できます。

・JICC

郵送、スマホアプリいずれかの方法で信用情報の開示請求を行います。

郵送で開示請求すると、信用情報を記載した書面が交付されます。

スマホアプリで開示請求すれば、すぐに信用情報を確認できます。

・KSC

郵送またはインターネットで信用情報の開示請求ができます。

↓審査が不安ならこちらの記事もオススメ!↓

審査が甘いカードローンはどれ?審査通過率でおすすめのカードローンを徹底比較

消費者金融の審査が通らないときにお金を借りる方法

消費者金融の審査が通らなかった、しかしお金がどうしても必要な方は下記の方法を試してはいかがでしょうか。

それぞれ見ていきましょう。

質屋を利用する

質屋に宝石や時計などの担保になる品物を預けると、担保価値相当のお金を借りられます。

このとき質屋は品物を持ち込んだ方の審査はしません。

品物に貸し出すお金相当の価値があるか否かだけを見極めます。

そして返済期限までに元金と利息を返済すれば、品物は手元に戻ります。

万が一お金を返済できない場合でも、ブラックリストには載りません。

扶助制度を活用する

質屋に預ける品物がない場合は、国の扶助制度を活用してみましょう。

| 国の扶助制度 | 対象者 |

|---|---|

| 生活福祉資金貸付制度 | 低所得世帯、障がい者または高齢者がいる世帯 |

| 緊急小口資金貸付 | 緊急かつ一時的に生計を維持できなくなった方 |

| 母子福祉資金貸付(父子・寡婦) | 母子家庭の母、父子家庭の父、寡婦 |

| 求職者支援資金融資制度 | ・職業訓練受講給付金が支給される方 ・ハローワークで求職者支援資金融資要件確認書を交付された方 上記いずれかに該当する方 |

それぞれ解説します。

・生活福祉資金貸付制度

この制度を活用すれば、50万円から580万円の資金を年利1.5%で借り入れできます。

・緊急小口資金貸付

限度額10万円の資金を無利子で借りられます。

・母子福祉資金貸付(父子・寡婦)

生活資金、修学資金などを無利子から年利3%で借り入れできます。

・求職者支援資金融資制度

下記の金額が年利3%で借り入れできます。

月額5万円または10万円を上限とする金額×受講予定訓練月数

ブラックでも即日で現金を作る方法

緊急にお金が必要になったときは、どうすればいいでしょうか。すぐに実行できる方法を2つ紹介します。

不用品を売却する

不用品をお持ちの方は、売却すれば即日で現金を作れます。

書籍であれば、ブックオフなどの古本屋で売却できますし、家具・家電などはゲオホールディングス、ハードオフコーポレーションなどのリサイクルショップに持ち込めば、品質・量にもよりますが、売却が可能です。

また店舗まで行けないときは、フリマアプリで売却できます。

ただし店舗により値決めの基準が異なるため、同じ品物でも買取価格は一律ではありません。

したがって不用品を売却する際は、複数の店舗で買取価格を比較検討のうえで売却することをおすすめします。

クレジットカードのキャッシング枠を利用する

キャッシング枠とは、クレジットカードで現金を借り入れるときの限度枠を指します。

緊急に現金が必要なときは、設定されたキャッシング枠の限度内であればATMで現金出金が可能です。

非常に便利な機能ですが、一般的なキャッシングの金利は年利15%から18%であり、利用回数1回あたりの手数料が110円から220円かかります。

したがって、キャッシング枠の利用は少額で短期返済の場合にとどめ、高額・長期返済の場合の利用は止めましょう。

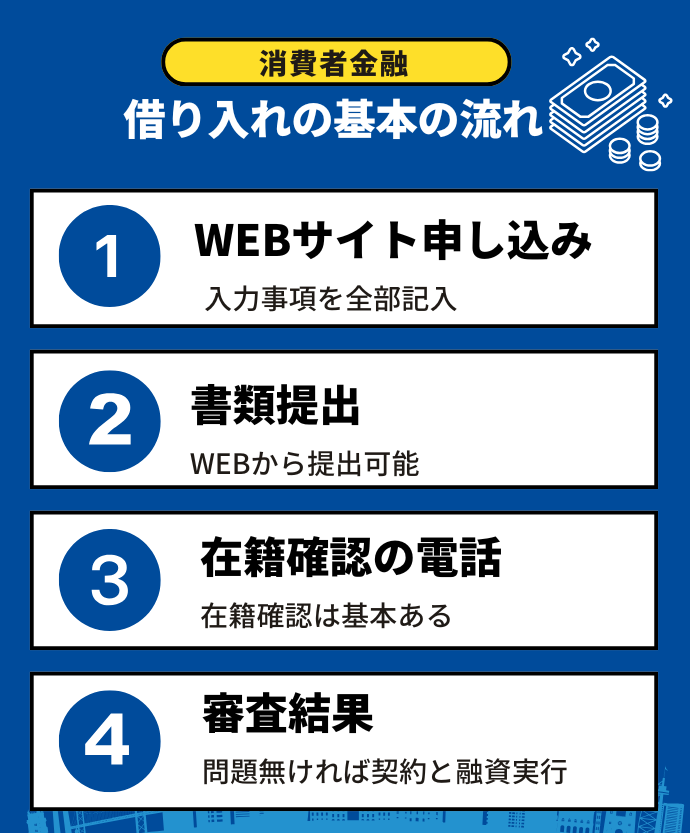

中小消費者金融への申し込みから借入までの基本的な流れ

ブラックリストに載っている状況でも借入を検討している方にとって、中小消費者金融は貴重な選択肢となります。

大手消費者金融と比較して審査基準が柔軟な傾向にある中小消費者金融では、過去の金融トラブルがあっても現在の返済能力を重視した審査を行っているケースが多く見られます。

ここでは、中小消費者金融への申し込みから実際の借入までの一連の流れについて、各ステップごとに詳しく解説していきます。

ステップ1:Webサイトの申し込みフォームに必要事項を入力する

中小消費者金融への申し込みは、現在ほとんどの業者でWebサイト上の専用フォームから24時間受け付けています。

ここで入力された情報を基に初期審査が行われるため、正確かつ詳細な情報提供が審査通過の鍵となります。

申し込みフォームでは、基本的に個人情報、勤務先情報、収入情報、借入希望額、他社借入状況などの入力が求められます。

個人情報の項目では、氏名、生年月日、性別、連絡先電話番号、メールアドレス、現住所などが必須となります。

特に現住所については、本人確認書類と完全に一致している必要があり、番地やマンション名まで正確に入力することが重要です。

住所が不正確だと後の本人確認段階で手続きが滞る可能性があります。

初回申し込みの場合は、希望額を抑えめに設定することで審査通過の可能性を高めることができます。

ブラック状態の方であれば、まずは少額からでも借入実績を作り、返済実績を積み重ねることで将来的な増額に繋げる戦略が効果的です。

ステップ2:本人確認書類や収入証明書類を提出する

Web申し込み完了後は、本人確認書類と収入証明書類の提出が必要となります。

最近では、スマートフォンのカメラ機能を使って書類を撮影し、専用アプリやWebサイト上でアップロードする方法が主流となっています。

本人確認書類として有効なのは、運転免許証、資格確認書、パスポート、住民基本台帳カード、マイナンバーカード、在留カードなどです。

書類の有効期限内であることは当然ですが、記載内容が申し込み情報と完全に一致していることも重要な確認ポイントです。

書類の撮影や提出時には、四隅がすべて写り込んでいること、文字が鮮明に読めること、反射による見えない部分がないことを確認してください。

特に免許証の場合は、ICチップ部分の反射で文字が見えなくなりがちなので、角度を調整して撮影する必要があります。不鮮明な画像は再提出を求められ、審査時間の延長に繋がってしまいます。

ステップ3:勤務先への在籍確認の電話に対応する

在籍確認は、申告された勤務先に本当に勤務しているかを確認するための重要な審査プロセスです。中小消費者金融では、ほぼ確実に電話による在籍確認が実施されます。

ブラック状態の申込者の場合、収入の安定性がより重視されるため、在籍確認は審査の重要な判断材料となります。

在籍確認の電話は、通常、申込者の勤務先に業者の担当者が個人名で電話をかける形で行われます。

「○○と申しますが、△△さんはいらっしゃいますでしょうか?」といった自然な形で連絡が入り、消費者金融からの電話であることは伏せられます。

プライバシー保護の観点から、第三者に借入申し込みの事実が知られることはありません。しかし、不自然に身構えたり、事前に同僚に説明し過ぎたりすると、かえって怪しまれる可能性があります。

派遣社員の場合は、派遣先ではなく派遣元の会社への在籍確認となります。申し込み時に勤務先として派遣元会社の情報を入力し、派遣先での勤務であることを明記しておく必要があります。

派遣元会社に在籍確認の電話があることを事前に伝えておくと、スムーズに対応してもらえる可能性が高まります。

ステップ4:審査結果の連絡後に契約手続きをおこなう

在籍確認を含むすべての審査が完了すると、電話またはメールで審査結果の連絡が入ります。

審査通過の場合は、融資可能額、金利、返済条件などの契約内容が提示され、同意すれば正式な契約手続きに進みます。

ブラック状態での審査通過は決して容易ではないため、提示された条件を慎重に検討し、無理のない返済計画を立てることが重要です。

審査に通過した場合、まず契約内容の詳細確認が行われます。

融資限度額は申込時の希望額より低く設定されることが一般的で、特にブラック状態の申込者の場合は、初回契約では10万円から30万円程度の少額設定となることが多いです。

金利については、中小消費者金融では年18.0%前後の上限金利が適用されることが多く、大手消費者金融と比較すると高めの設定となっています。

契約手続きは、Web完結型、郵送契約、来店契約などの方法があります。最も迅速なのはWeb完結型で、契約書類の電子交付を受け、電子署名で契約を完了できます。

この場合、契約完了後すぐに指定口座への振り込み融資を受けることが可能です。

郵送契約の場合は、契約書類が自宅に送付され、記入・押印して返送する必要があるため、数日から1週間程度の時間を要します。

来店契約では、業者の店舗や自動契約機で手続きを行い、その場でローンカードを受け取ることができます。

契約書類には、貸金業法に基づく重要な情報が記載されています。年利、遅延損害金、返済方法、返済回数、総返済額などを必ず確認してください。

ブラックでもお金を借りる方法に関するよくある質問

最後に、ブラックでもお金を借りる方法に関するよくある質問にまとめて回答していきます。

次のような質問に回答していきますので、参考にしてください。

ブラックリストでもお金を借りられますか?

アイフルやレイクなどの大手消費者金融では無理ですが、中小の消費者金融であれば借りられる可能性はあります。

ブラックリストに載ったら何年でローンが組める?

上記の「ブラックリストはいつ消える?」の表をご参照ください。

記載されている登録期間が経過すればローンが組めます。

申し込みブラックは何ヶ月続く?

6カ月続きます。

6カ月過ぎればホワイトになり、大手消費者金融に借入を申し込んでも審査が通る可能性はあります。

ブラックでも借りられるのまとめ

この記事では、ブラックでも借りられる消費者金融やお金を借りる際の注意点、審査に通るコツ、ブラックリストの基本情報、消費者金融の審査が通らないときにお金を借りる方法などを解説してきました。

中小消費者金融なら、ブラックでもお金を借りられる可能性はあります。

ただし、審査はあるので100%ではありません。

また、仮に消費者金融の審査に落ちたとしても、質屋を利用したり国の扶助制度を活用することで、お金を借りることは十分に可能です。

「ブラックだとお金を借りられないのでは?」と諦めずに、まずは審査申込からしてみてください。

↓審査が不安ならこちらの記事もオススメ!↓

審査が甘いカードローンはどれ?審査通過率でおすすめのカードローンを徹底比較

この記事の管理者・著者情報

- 法人名

- コア・ライフプランニング株式会社

- 法人番号

- 2120001161694

- 代表者

- 横山 太一

- 本社所在地

- 大阪府大阪市西区靱本町1-11-7 信濃橋三井ビルディング907

- 設立

- 2010年7月7日

- 従業員数

- 240人

事業内容

- ファイナンシャルプランニング業務

- 生命保険の募集に関する業務

- 損害保険の募集に関する業務

- 中小企業のリスクマネージメント業務

- 住宅ローンの取次に関する業務

イメージキャラクター

| 一覧に戻る |